เมื่อพูดถึงการป้องกันความผันผวนของตลาด มีสินทรัพย์อยู่สองประเภทที่โดดเด่น: ทองคำและบิตคอยน์ หนึ่งในนั้นได้รับความไว้วางใจมานานนับพันปี ส่วนอีกตัวแม้จะอายุน้อยแต่ก็สร้างแรงสั่นสะเทือนให้กับโลกการเงินแบบดั้งเดิมได้อย่างน่าทึ่ง

และในตอนนี้ ขณะที่ความเสี่ยงด้านภูมิรัฐศาสตร์เริ่มคลี่คลายลง และตลาดต่างจับตาการเคลื่อนไหวครั้งต่อไปของพาวเวลล์ สินทรัพย์ทั้งสองนี้ก็กลายเป็นคู่แข่งตัวฉกาจในการดึงดูดเงินลงทุน

แล้วอะไรจะกลายเป็น “หลุมหลบภัยทางการเงิน” สำหรับที่เหลือของปี 2025? มาหาคำตอบไปพร้อมกัน

ทำไมเรื่องนี้ถึงสำคัญในตอนนี้

การเจรจาสันติภาพในตะวันออกกลาง รวมถึงความพยายามอย่างต่อเนื่องของทรัมป์ในการลดความตึงเครียดระดับโลก ได้ช่วยสลายความเสี่ยงระยะสั้นครั้งใหญ่ ราคาน้ำมันก็เริ่มเย็นลง ขณะที่ความคาดหวังเรื่องเงินเฟ้อก็เริ่มลดลงเช่นกัน นั่นหมายความว่า ความสนใจของตลาดจะหันไปจับตาธนาคารกลางสหรัฐว่าจะเริ่มลดดอกเบี้ยเมื่อใด

นี่คือช่วงเวลาสำคัญที่ทองคำและบิตคอยน์จะได้พิสูจน์ว่าใครคือผู้นำตัวจริงในฐานะ “สินทรัพย์ปลอดภัย” ทั้งสองต่างมีแนวโน้มไปได้ดีเมื่อค่าเงินดอลลาร์อ่อนตัว ทั้งสองได้ประโยชน์จากอัตราผลตอบแทนที่แท้จริงลดลง และทั้งสองยังดึงดูดเม็ดเงินจากนักลงทุนที่วิตกกังวลและต้องการปกป้องอำนาจการซื้อ

แต่ในวันนี้ ใครคือผู้ที่ยืนเหนือกว่า?

ทองคำ vs บิตคอยน์: เปรียบเทียบแบบชัดๆ ในปี 2025

ก่อนจะลงลึกว่าอะไรเป็นตัวขับเคลื่อนตลาดของทั้งสองฝั่ง มาดูภาพรวมกันก่อนว่า ทองคำและบิตคอยน์แตกต่างกันอย่างไรในปัจจัยพื้นฐานที่นักลงทุนให้ความสำคัญมากที่สุดในตอนนี้

ตอนนี้คุณก็เห็นภาพรวมแล้ว ต่อไปมาดูกันว่าทำไมทองคำอาจยังเปล่งประกายได้อีกในปีนี้ และอะไรอาจเป็นแรงผลักดันให้บิตคอยน์พุ่งแรงยิ่งขึ้น

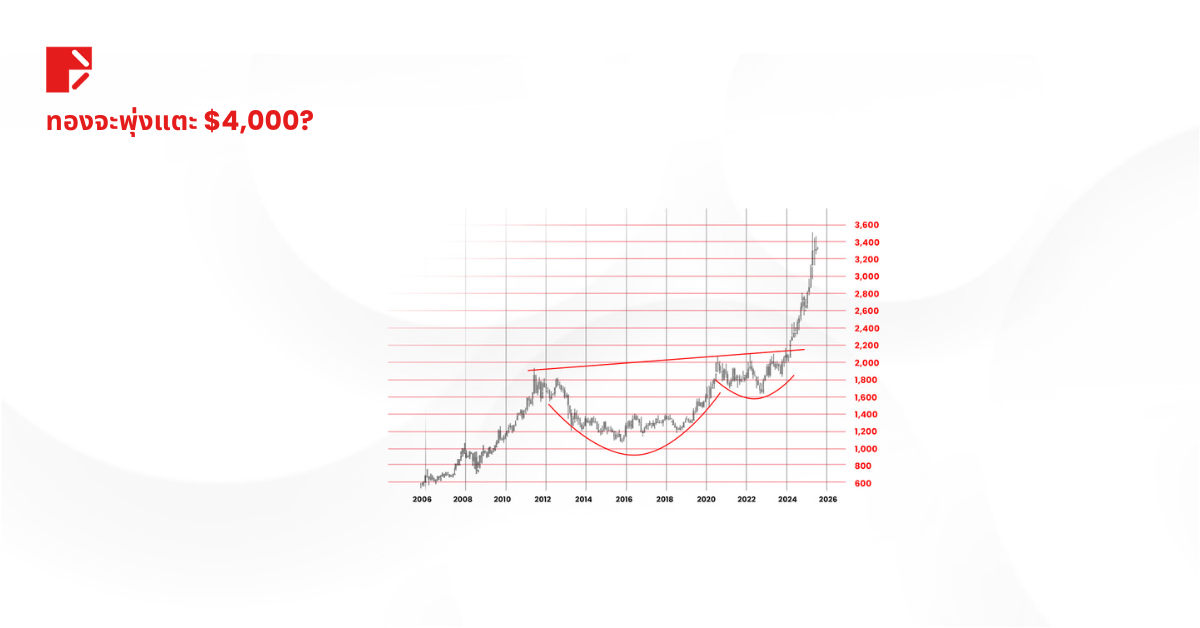

ทองคำ: เป้าหมายถัดไปอาจอยู่ที่ 4,000 ดอลลาร์จริงหรือ?

มาเริ่มกันที่ทองคำ ล่าสุดราคาทะยานขึ้นไปแตะระดับสูงสุดใหม่ใกล้ 3,500 ดอลลาร์ ก่อนจะย่อตัวลงเล็กน้อย

อะไรคือปัจจัยหนุน? เป็นผลจากหลายปัจจัยที่ประจวบเหมาะ ทั้งอัตราผลตอบแทนพันธบัตรรัฐบาลที่ลดลง การเข้าซื้อของธนาคารกลาง และความกังวลเรื่องเสถียรภาพหนี้ในระยะยาว แม้ว่าเบี้ยความเสี่ยงจากสงครามจะเริ่มลดลง แต่แนวโน้มของราคาทองคำก็ยังดูแข็งแกร่ง

หากคุณลองดูปัจจัยทางเทคนิค จะเห็นว่าทองคำกำลังเข้าสู่ช่วงสะสมครั้งใหญ่เหนือระดับ 3,500 ดอลลาร์ รูปแบบนี้เริ่มก่อตัวมาตั้งแต่ช่วงปี 2011 ด้วยรูปแบบ “ถ้วยและด้ามจับ” ระยะยาว หากแพทเทิร์นนี้ยังคงดำเนินต่อไป ก็มีโอกาสสูงที่ราคาทองจะทดสอบระดับ 4,000 ดอลลาร์ และอาจไปไกลกว่านั้น

ทองคำยังถือเป็นเครื่องมือป้องกันความเสี่ยงชั้นยอด ไม่มีความเสี่ยงจากเทคโนโลยี ไม่มีคู่สัญญา ไม่ต้องห่วงเรื่องการแฮก เป็นสินทรัพย์ที่จับต้องได้และได้รับความไว้วางใจมานานนับพันปี

แต่อย่าลืมว่า ทองคำก็มีข้อจำกัดเช่นกัน มันเคลื่อนไหวช้า ไม่ให้ผลตอบแทนในรูปแบบดอกเบี้ย และการปรับขึ้นของราคาก็เกิดในรอบที่กินเวลานาน ซึ่งอาจเป็นบททดสอบของนักลงทุนที่ต้องใช้ความอดทนอย่างแท้จริง

บิตคอยน์: เป้าหมาย 150,000 ดอลลาร์อาจอยู่ใกล้กว่าที่คิด?

มาที่ฝั่งบิตคอยน์กันบ้าง

ตอนนี้ราคาของ BTC แกว่งตัวอยู่ระหว่าง 100,000 ถึง 110,000 ดอลลาร์มาตลอดทั้งเดือน นักลงทุนสถาบันยังคงแห่เข้าลงทุนผ่าน ETF ขณะที่ข่าวลือเกี่ยวกับการสะสมบิตคอยน์ของทรัมป์ยิ่งช่วยเติมเชื้อไฟให้มากขึ้นไปอีก นอกจากนี้ ปริมาณเงิน M2 ยังบ่งชี้ว่าบิตคอยน์อาจมีช่องว่างให้พุ่งขึ้นต่อได้อีก ในอดีต ราคาบิตคอยน์มักเคลื่อนไหวตาม M2 ด้วยระยะเวลาเลื่อนประมาณ 12 สัปดาห์ ซึ่งชี้ให้เห็นว่าแนวโน้มราคาอาจยังตามหลังสภาพคล่องทั่วโลกอยู่

อย่าลืมว่า บิตคอยน์มีจุดแข็งที่ทองคำไม่มี นั่นคือ “พลังระเบิดทางราคา” ย้อนกลับไปในปี 2011 ราคาซิลเวอร์เคยพุ่งจาก 35 ดอลลาร์ไปถึง 50 ดอลลาร์ในเวลาเพียง 6 สัปดาห์ และบิตคอยน์สามารถทำแบบนั้นได้เร็วกว่า ด้วยปัจจัยกระตุ้นที่น้อยกว่ามาก

บิตคอยน์เป็นสินทรัพย์ดิจิทัล ไร้พรมแดน และมีจำนวนจำกัดอย่างแท้จริง ซึ่งเป็นเหตุผลว่าทำไมในยุคที่รัฐบาลต่างพิมพ์เงินแก้ปัญหาเศรษฐกิจ บิตคอยน์กลับยิ่งได้รับความนิยมจากนักลงทุนหน้าใหม่

แต่ต้องเข้าใจด้วยว่า บิตคอยน์มีความผันผวนสูง การเหวี่ยงขึ้นลงเป็นตัวเลขสองหลักในวันเดียวถือเป็นเรื่องปกติ การลงทุนในบิตคอยน์จึงไม่ใช่แค่เรื่องราคา แต่ยังต้องอาศัยการเติบโตของการยอมรับ เทคโนโลยี และความชัดเจนด้านกฎระเบียบ มันไม่ใช่สินทรัพย์คลาสสิกแบบทองคำ แต่เปรียบได้กับ “รถสปอร์ตสมรรถนะสูง” ที่แรง เร็ว และท้าทาย

ทองคำ vs บิตคอยน์: อะไรเหมาะกับสถานการณ์ตอนนี้มากกว่ากัน?

แล้วใครคือผู้ชนะ?

คำตอบขึ้นอยู่กับกรอบเวลาและระดับความเสี่ยงที่คุณยอมรับได้

- ทองคำ เคลื่อนไหวช้าแต่มั่นคง และยังคงเชื่อถือได้อย่างมาก มักจะเริ่มขยับในช่วงท้ายของรอบวัฏจักรเศรษฐกิจ เมื่ออัตราดอกเบี้ยที่แท้จริงลดลงอย่างรุนแรง หรือเมื่อค่าเงินดอลลาร์เริ่มอ่อนตัว เหมาะกับนักลงทุนที่ต้องการความสบายใจ มีประวัติให้ย้อนดูยาวนาน และไม่อยากเจอความผันผวนรุนแรง

- บิตคอยน์ เหมาะกับผู้ที่ยอมรับความเสี่ยงเพื่อแลกกับโอกาสในการรับผลตอบแทนที่สูงกว่า มันได้รับแรงขับเคลื่อนโดยตรงจากสภาพคล่องทั่วโลก ซึ่งหากเฟดลดดอกเบี้ยอย่างจริงจัง ก็อาจผลักดันให้ราคาบิตคอยน์ทำสถิติใหม่เร็วกว่าที่หลายคนคาดไว้

แนวทางที่ฉลาดกว่านั้น? หลายคนเลือกผสมทั้งสองแบบ โดยจัดพอร์ตบางส่วนไว้ที่ทองคำเพื่อเป็นหลักประกัน และอีกส่วนลงทุนในบิตคอยน์เพื่อโอกาสการเติบโต เมื่อรวมกันแล้ว พอร์ตแบบนี้สามารถเป็นเกราะป้องกันความเสี่ยงยุคใหม่ได้ ทั้งจากการกดดันทางการเงินและเงินเฟ้อ

สิ่งที่ต้องจับตาต่อไป

1. ธนาคารกลางสหรัฐ (Fed):

หากพาวเวลล์เริ่มลดดอกเบี้ย ทั้งทองคำและบิตคอยน์อาจพุ่งขึ้นพร้อมกัน ดอกเบี้ยที่ต่ำลงจะทำให้ค่าเงินดอลลาร์อ่อนตัว และทำให้สินทรัพย์ทางเลือกน่าสนใจยิ่งขึ้น

2. ข้อมูลเงินเฟ้อ:

หากราคาน้ำมันพุ่งอีกครั้ง หรือมาตรการภาษียังไม่ถูกยกเลิก อัตราเงินเฟ้ออาจยังสูงอยู่ และกดดันให้เฟดคงดอกเบี้ย ซึ่งมักส่งผลดีต่อราคาทองคำโดยตรง

3. กระแสเงินจากสถาบัน:

การเปิดตัว Bitcoin ETF แบบ Spot เพิ่มขึ้น กองทุนความมั่งคั่งของรัฐเข้าลงทุนใน BTC หรือธนาคารกลางยังคงซื้อทองคำ ล้วนสามารถสร้างแรงผลักดันรอบใหม่ให้กับตลาด

4. เทคโนโลยี vs. ภาพใหญ่เศรษฐกิจโลก:

บิตคอยน์ต้องการการยอมรับทางเทคโนโลยีอย่างต่อเนื่อง ขณะที่ทองคำต้องการเพียงแค่ให้ภาระหนี้ทั่วโลกเพิ่มขึ้น ซึ่งมีแนวโน้มสูงมาก โดยล่าสุดหนี้ทั่วโลกพุ่งแตะระดับสูงสุดกว่า 324 ล้านล้านดอลลาร์แล้ว

ทองคำ vs บิตคอยน์: หรือทั้งสองอาจใช้ได้ผลร่วมกัน?

ทองคำกับบิตคอยน์ไม่ใช่ศัตรูกัน พวกมันคือ “เพื่อนร่วมทีม” ในพอร์ตการลงทุนที่ต้องการปกป้องตัวเองจากระบบเศรษฐกิจโลกที่ขับเคลื่อนด้วยหนี้และสภาพคล่อง

ในตอนนี้ เมื่อความเสี่ยงจากสงครามเริ่มจางหาย และความสนใจหันไปที่นโยบายของธนาคารกลาง สินทรัพย์ทั้งสองอาจ “เปล่งประกาย” พร้อมกัน คำถามที่แท้จริงไม่ใช่ว่าคุณควรเลือกทองคำหรือบิตคอยน์ แต่คือ “ควรมีแต่ละอย่างในสัดส่วนเท่าไหร่” จึงจะเหมาะกับกลยุทธ์ของคุณที่สุด

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง